FOF基金收益率怎么样?如何通过FOF基金做资产配置?

admin

3

2017年国内第一支FOF成立,4年来FOF基金整体表现较为稳健,但与前两年动辄翻倍的偏股型基金相比,业绩并不突出,也因此一直不温不火。

但在今年频繁的风格切换和明显的结构性行情中,FOF的优势得以体现,兼顾了低波动和稳健收益,得到了机构和投资者的一致认可。

进入2021年之后, FOF产品在前10个月的发行份额已经超过了前面3年的总额。从收益率来看,

近1年以来,所有FOF产品均取得正收益率,平均收益率为13.82%。

FOF的主要优势就在于资产配置和优选基金,同时投资多只基金分散风险,在大类资产之间进行合理配置降低波动,从而为投资者带来稳健的收益和良好的投资体验。

跨过市场轮动与热点切换 才发现资产配置是唯一的答案

市场变幻莫测,热点轮番切换,踏不对节奏就有可能有陷入亏损。多少年初定下20%年化收益目标的投资者,今年的投资目标变成了“回本”。

没有一成不变的热门题材,也没有永久有效的策略。尤其是在今年震荡分化的市场行情中,只有均衡的资产配置才能从容应对市场的变化。

资产配置是指投资者根据投资需求,将资金在不同的资产类别之间根据一定的比例进行分配的行为,以此来进行投资组合,更好的实现风险收益的组合。

投资股票风险太高,纯债稳定但跑不赢通胀,投资单一资产总是存在不可避免的缺陷,也容易过度暴露风险。不同资产类别的风险收益特征差别很大,而且往往呈现此消彼长的跷跷板效应,资产组合能够兼容并蓄多类资产,实现更优的风险收益比。

资产配置几乎是决定长期收益最重要的因素。长期持有才能享受投资的复利回报,但波动和回撤是基金投资者拿不住的重要原因。资产配置降低了波动,控制了回撤,让投资者能够拿得住。资产配置的目标正是追求风险和收益的平衡,用更小的波动、平滑的净值曲线来获取稳健的收益。

波动和回撤同样是投资者赚不到钱的原因之一,下跌50%之后,100%的上涨才能弥补亏损。在大类资产之间的分散配置能够显著降低投资组合的波动和回撤,平滑净值曲线,增加长期投资收益获利的可能性。

合理的资产配置能够让投资者在市场风格的频繁切换中避免错失机遇,也避免了暴露在单一资产或风格的风险之中。在不同资产和策略的分散配置中平衡波动,控制回撤,让投资者拥有更好的持有体验。

资产配置有很多种方法,而通过FOF基金进行资产配置是更为专业和简单的解决方案。

FOF堪称资产配置的新利器,它本身就是多策略、多资产的资产配置理念的具象体现。

FOF作为基金中基金,可以在股票、债券、商品等为投资对象的基金产品中进行灵活配置,降低组合与单一资产的相关性。投资策略不局限于单向做多,涵盖了做空、对冲、指增等市场上大部分投资策略。

FOF通过动态调整大类资产,既能捕捉到当下市场环境中具有投资价值的资产类别,又可以利用不同资产之间的负相关性平滑波动,降低风险,实现更优的风险收益比。

基于FOF的资产配置能力,FOF业绩表现以稳健著称。

阶段性看,FOF的收益率可能低于偏股型基金,但拉长时间来看,FOF能够为投资者带来可观的长期收益。

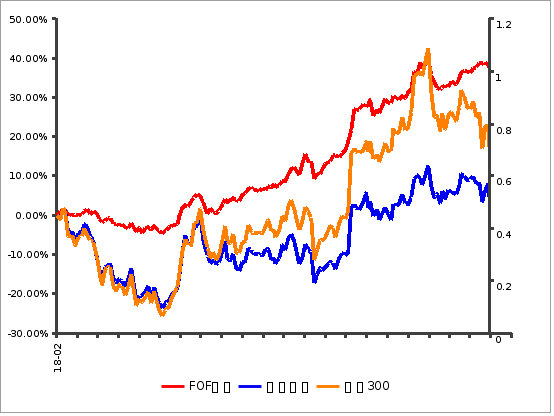

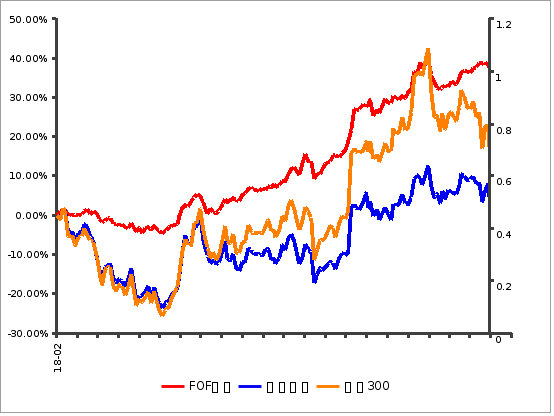

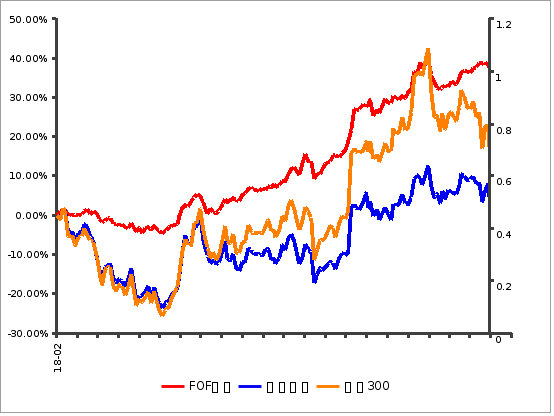

(数据来源:Wind,数据区间:2018.1.1-2021.10.26)

从过往的数据来看,相比于沪深300和上证综指,FOF基金指数的净值曲线呈现平滑向上的走势,风险收益更高,长期业绩更优秀,波动率更低,

区间涨幅及年化收益均高于沪深300,最大回撤却低于沪深300,适合投资者长期配置。

根据兴全基金的历史数据测算显示,

即使是随机选择20只基金构成投资组合,其波动率比单只基金、股票显著降低。而波动率越低,基民交易冲动更低,实际收益率的交易损耗更少。

当然,FOF基金远非简单的基金拼接或随意组合,而是结合市场外部环境和资产轮动周期所构建的投资组合,通过专业、系统、完善的投研体系,进行自上而下的资产配置研究和自下而上的基金优选,在同样的收益率水平下,尽可能降低组合的波动,让投资者能够长期持有并兑现基金的收益。

FOF基金如何做好资产配置 让投资收益变为投资者收益

FOF基金通过资产配置和优选组合等方式,降低组合波动率,投资者的持有体验会更好,愿意拿得住,也能够拿得住,让投资收益真正成为投资者的收益。

FOF基金的收益来源于资产配置收益和选基收益两部分。资产配置收益来源于基金经理的大类资产配置能力,由基金经理对资产、风格、策略等方面的把控以及动态的战术和战略性调整来决定。

FOF管理人宏观经济周期研究为基石,进行大类资产研究,分析股市、债券、商品等不同类别资产之间的轮动关系和投资潜力,进行自上而下的大类资产配置,寻找最优的大类资产配置比例。

通过对基金产品和基金的收益来源以及基金公司、基金经理进行

定性与定量分析,FOF基金管理人多方面考验基金经理的投资禀赋和能力圈,选出真正绩优的产品和基金经理,并通过持续调研和动态分析,根据市场变化对投资组合不断作出调整,获得基金优选的阿尔法收益。

在不同的市场周期中

,FOF管理人根据经济运行的周期和内在规律来调整权益类资产和非权益类资产的比例,并根据长短期表现动态调整战术和战略资产配置,捕捉机遇,规避危机,以适应不同市场和行情。

从选基、选资产、动态调整等多个维度,FOF通过多元资产配置和优选基金,优化组合的风险收益比,实现资产的长期稳健增值,让投资收益真正成为投资者收益。

以上观点、分析及预测、意见仅是在特定市场情况下并/或基于一定假设条件下的分析和判断,并不意味着适合所有状况,不构成对任何人的任何形式的投资建议或收益保证,以上仅为作者观点和意见,不代表本平台的立场和观点意见。具体产品信息以产品合同为准,投资人须仔细阅读产品合同、风险揭示书等法律文件,关注产品投资风险和亏损风险,市场有风险,投资需谨慎。

版权声明:本站内容来自网络,如有侵权,请联系站长删除!投资有风险,入市需谨慎!

还木有评论哦,快来抢沙发吧~